*2019年2月4日に重要な点について追記を行いました。

追加内容

・CboeのビットコインETF再申請と取下げの狙い

・今回の行動による重要なSEC審議の性質変化

ビットコインETFの大本命、Cboeが上場と取引提供のために申請したVanEck SolidX Bitcoin Trustが現在SECによって審議中です。

ビットコインETFの承認については、多くの誤解があり、正確な把握を行うことは難しい現状です。本稿では、前半でCboeが上場申請したETFの内容を詳しく紹介し、なぜVanEckがビットコインETFを上場しようとしたのかを分析。中盤ではビットコインETFの審議の過程を合衆国法典を参照しながら紐解き、正確なタイムスケジュールとルールを把握できます。

後半2017年3月のウィンクルボス兄弟のビットコインETF否決から今までの軌跡をたどり、承認確率を算出。またSECの体質と、審議を判断するコミッショナーの考えや傾向、任期から見える影響を考慮し、ETF審議結果発表時の傾向と対策を詳しく解説しており、ビットコインETFを完全に理解できるレポートです。

- 1 1.ビットコインETF

- 1.1 1-1.SolidXとVanEck、Cboeの背景

- 1.2 1-2.Cboeの上場申請したETFの概要

- 1.2.1 1-2-1.リスク管理と物理的なバックアップ

- 1.2.2 1-2-2.機関投資家保護のための保険

- 2 2.ETFジャイアントのVanEckとビットコインの関係性

- 2.1 2-1.VanEckと金の歴史

- 2.2 2-2.ビットコインETFに対する思惑

- 3 3.ビットコインカストディサービス

- 3.1 3-1.インフラ構築と世界的動向

- 3.2 3-2.Coinbaseの不穏な動きとその理由

- 3.3 3-3.Cboeビットコイン先物とETF

- 4 4.Global LiquidityとビットコインETF

- 4.1 4-1.財政の安定性と国際協議の論点

- 4.2 4-2.ビットコイン取引比率

- 5 5.KYCとAML規制

- 6 6.合衆国法典とビットコインETFの審議手順

- 6.1 6-1.1度目の審議延期

- 6.2 6-2.2度目の審議延期と聴聞会

- 6.3 6-3.最終審議期間

- 6.4 6-4.ビットコインETF否決の発表

- 6.5 6-5.分析から見えてくるSECの傾向と今後

- 7 7.SECの審議傾向

- 7.1 7-1.SECの体質

- 7.2 7-2.1/5票という承認審議の意見と根拠

- 7.3 7-3.コミッショナーの任期と性質による審議の影響

- 8 8.ビットコインETF承認結果発表前の対策

- 8.1 8-1.価格は折込済みか?

- 8.2 8-2.過去のETF相場の騙しと犯人

- 8.2.1 8-2-1.煽り買いの犯人

- 8.2.2 8-2-2.ETF否決時の動き

- 8.2.3 8-2-3.Cboeのローンチ時の動き

- 8.2.4 8-2-4.ETF承認審議延長の時の動き

- 9 9.ビットコインETF取下げの真意(2/4追記)

- 9.1 9-1.Cboeの狙い(2/4追記)

- 9.1.1 9-1-1.VanEck SolidXビットコインETFの特徴を考慮する (2/4追記)

- 9.1.2 9-1-2.ビットコインETFのカウントダウン開始条件(2/4追記)

- 9.2 9-2.ビットコインETF再申請は要注意な理由(2/4追記)

- 9.1 9-1.Cboeの狙い(2/4追記)

- 10 10.結論と考察

- 10.1 10-1.ビットコインETF審議機関と時間経過

- 10.2 10-2.中期国債ファンドから見る承認後の展開と承認確率

1.ビットコインETF

ETFとは上場投資信託のことで、ビットコインETFでは、現物価格を指数とし、連動するというものです。ウィンクルボス兄弟のビットコインETFはGemini取引所が行っているビットコインオークションの価格を反映させるというものでした。

ここでは、ビットコイン市場が現在承認結果を待ち望んでいる、Cboeの申請した新しいビットコインETF上場について見ていきましょう。

1-1.SolidXとVanEck、Cboeの背景

Cboeは、2018年6月20日にVanEck SolidX Bitcoin Trust(以下SolidX Bitcoin Trustと混同するためVTrustとする)が発行するSolidX Bitcoin Shareを上場し、取引を提供するための規則変更提案を行いました。SECの発表は同月26日に発表し、現在は45日間の審議中です。

SEC公式発表:https://www.sec.gov/rules/sro/cboebzx/2018/34-83520.pdf

SolidXは、ウィンクルボス兄弟と同時期にNYCE(ニューヨーク証券取引所)が申請を行っていたものの、パブリックコメントが0という結果に終わり、長期審議の末、否決されたという過去を持ちます。ですが、今回の申請はビットコイン先物を上場した、世界最大のオプション取引所Cboeが申請を行い、ニューヨークベースで、ドイツやオーストラリアにサテライトオフィスを持つ、投資信託会社の最大手VanEckが、SolidXのバックについているというものです。

1-2.Cboeの上場申請したETFの概要

それでは、ここからVTrustの概要を見ていきます。

このETFではビットコインのみを対象に投資し、SolidX マネージメントLLC(有限責任会社)

が保証人で、VanEckがサポートを行います。ビットコインはVTrustが保管を行います。

1.バスケット発行は現金管理者、もしくは現金管理者とVtrustに預けたビットコインと引き換えに行う。

2.ビットコイン購入は取引所またはOTC(個人間取引)で行う。

3.ビットコインの売却はSolidXの裁量で行う(必要経費などのため)で行う。

*バスケットとは・・・数億円単位での大きな取引

VTrustは、MVBTCOインデックスが配信するビットコイン価格に連動し、1株=約25BTCとなるようになっています。これは、1BTCが100万円と仮定すると、1株2,500万円からであり、VTrustは

「民間投資家を対象とせず、ビットコインを購入し、保有することでのリスクと複雑さを排除した、規制されたプロダクトを機関投資家が購入することで、リスクが軽減される。」

と申請で主張しています。

1-2-1.リスク管理と物理的なバックアップ

ビットコイン現物の管理は、マルチシグコールドウォレット(インターネットに接続されていなく、送金には複数の署名が必要)で行い、秘密鍵は、エアギャップ(物理的にインターネットから遮断)コンピュータで保管されます。

つまり、送金する際にはハッカーは物理的にアクセスする必要があり、VTrsutの保管先まで直接行く必要があるということです。さらに、秘密鍵を保管するエアギャップコンピュータが万が一、破損や災害などで復元できない場合を想定し、「米国の北や中央を含む、地理的に分散された場所で管理を行う」と徹底しています。

米国は、ハリケーンに代表される天災等で大きな被害がでることがよくあるため、このように地理的に離れているというのは、セキュリティ上とても重要なことです。

1-2-2.機関投資家保護のための保険

VTrustは、上記ハッキングや天災対策セキュリティシステムに加え、多彩な保険会社によりカバーを引き受けてもらう、包括的な保険を提供します。盗難、破壊、送金ミス、詐欺や“VTrustがビットコインを保管するためにアクセスを必要とした際の秘密鍵紛失”を含む広範囲を対象にしており、

・最大2,500万ドル(約28億円)の顧客保証

・VTrustの保有額に応じた1億ドル(111億円)を超える保証の引き上げ機能

などを提供します。

最終的には、VTrustが保有するビットコインと保証額と1:1のレートで保証できるように、追加の保険を手配しています。またVTrustの監査法人は、カストディ内にビットコインが存在することを確認検査を行い、さらに保険会社はカストディ内のビットコインを立ち入り検査する権限を有します。

2.ETFジャイアントのVanEckとビットコインの関係性

ここではVanEckと金の歴史、VanEckがなぜビットコインETFを望むのかについて見ていきます。

2-1.VanEckと金の歴史

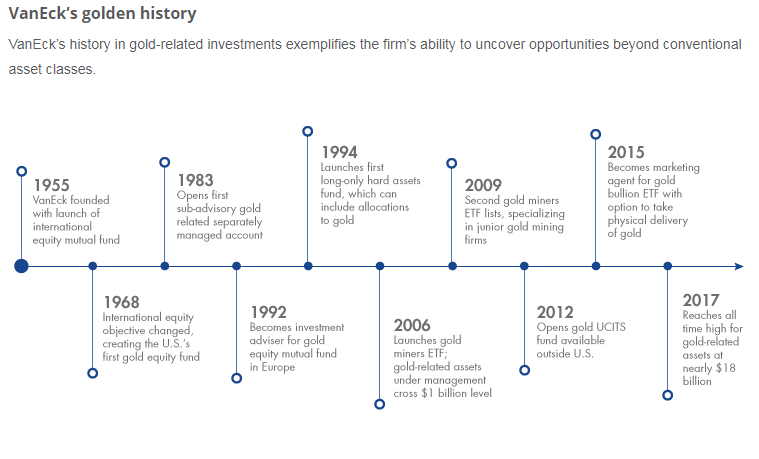

VanEckは、1955年に国際投資信託を設立し、1968年には米国で初となる、ゴールド株式ファンド(INIVX)を設立。2006年には、世界で初のゴールド採掘ETF($GDX)を発行しました。このゴールドに裏付けられたETFは世界初であり、VanEckの名前を世界に知らしめたと言っても過言ではないでしょう。

2009年には、2つ目のJunior Gold Miners($GDXJ)を発行。またゴールドに関連する資産のAUM(運用資産残高)は10億ドル(約1,100億円)を超え、2017年にはATH(常に高騰)を記録し、180億ドル(約2兆円)に到達しました。

VanEckはゴールドだけにとどまらず、シルバーも同様に投資しており、まさに貴重な金属金融資産の王といえます。

出典:https://www.vaneck.com/gold/

Junior Gold Minerとは・・・金を独占的に採掘し、探鉱開発と探査開発段階にあるまだ未開の大規模な鉱山が発見される土地を探している企業

Check

2-2.ビットコインETFに対する思惑

VanEckは1970年のアマゾンのゴールドラッシュを経て、ETFを上場するとともに、莫大な資産を築きました。1970年当時のゴールド価格は約30ドルであり、2006年のETF承認時は500ドルまで高騰し17倍、その後1800ドルまで到達し、60倍にも膨れ上がっています。

ですが、下記XAU/USDのチャートを見ると、ATHを記録した2010年から取引量は増えているものの、