目次

$COMPはイーサリアムのDeFi、Compoundを利用することで入手することができるCompoundのガバナンストークンです。この$COMPではDeFiを促進するインセンティブ効果と、さらにガバナンスを分散する効果が期待でき、さらに運用目的としても選択肢として上がるでしょう。

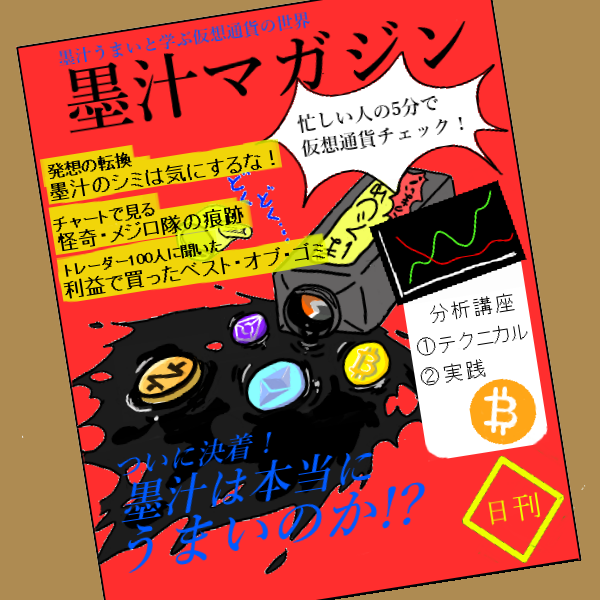

本稿では$COMPをベースとした運用戦略は有効か?リスクや税金面などから分析、解説を行います。$COMPの運用戦略については墨汁マガジン「$COMPを前提としたCompound運用戦略を図解で理解する」を参照してください。

イーサリアムDeFiでの資産運用

イーサリアムのDeFiでは、イーサリアムのトラストレスなコントラクトからDeFiにより安全な資産運用を行うことが可能です。DeFiを活用して行う資産運用の戦略例として

・ETHやDAIをレンディングする

・ETHを担保にDAIやUSDCを借入、トレードする

などが主要となるでしょう。イーサリアム2.0がローンチすれば、32ETHをステーキングしてバリデータ報酬を得ることができるようになり、さらにバリデータ数に応じて報酬が変動するため、バリデータノードを運用しなければなりませんが、高い報酬を得ることができます。

32ETHのステーキング報酬の妥当性については墨汁マガジンVol.263「イーサリアム2.0の32ETHステーキング報酬は妥当か?」を参照してください。

$COMP目的のDeFi運用リスク

ではイーサリアム2.0やDeFiでの運用に対して、$COMP目的の運用について見てみましょう。まず$COMPの運用リスクは